- どの銀行で退職金を運用するのがいいか知りたい

- 退職金専用定期預金の利回りがどのくらいなのか知りたい

- 退職金運用の相談先に迷っている

退職金を受け取った後、どのように運用すれば良いか迷ってしまう方は少なくない。

まずは銀行の定期預金に預けてから、じっくり運用先を考えたいという人もいるだろう。

今回の記事では、退職金運用におすすめの銀行定期預金の利回りについてランキング形式で解説しつつ、資金の預け先としておすすめの銀行をいくつか紹介する。

これから退職金を受け取る予定の人や、おすすめの退職金運用について誰かに相談したいと考えている方は、ぜひ参考にしてほしい。

退職金運用におすすめ!退職金専用定期預金の利回りランキング

退職金の運用先として定期預金は候補になりやすい一方、店頭表示金利(各金融機関が店頭で掲示する金利)の水準は依然として高くはない。日本銀行「預金種類別店頭表示金利の平均年利率(月次)」によると、2026年2月時点で普通預金が年0.239%、定期預金(預入金額10百万円以上・1年)が年0.336%(いずれも年率)となっている。

さらに、総務省統計局「消費者物価指数(CPI)全国(2026年1月分)」(2026年2月20日公表)では、総合指数が112.9(2020年=100、前年同月比+1.5%)、生鮮食品を除く総合指数が112.0(前年同月比+2.0%)と、物価上昇が続く局面にある。名目の金利水準だけを見ると、物価上昇分を差し引いた実質的な利回りはさらに低くなりうる。

そのため多くの金融機関では、退職金向けに「一定期間だけ円定期預金の金利を引き上げる」プランを用意している。なお、こうしたプランには「純粋な定期預金のみのプラン」と、「投資信託やファンドラップ等との同時申込を条件として円定期預金の金利を引き上げるセットプラン」の大きく2種類が存在する。

本記事のランキングは、退職金向けプランのうち「円定期預金部分に当初満期まで適用される優遇金利(税引前・年率)」を比較したものであり、投資信託やファンドラップ等との同時申込が条件のセットプランも含む。見た目の金利の高さだけでなく、適用条件(投資信託の同時購入が必要かどうか等)もしっかり確認してほしい。

なお、利息には原則として源泉分離課税が課され、国税庁「No.2230 源泉分離課税制度」(2025年4月1日更新)によると、税率は20.315%(所得税15.315%+住民税5%)である。税引後年率の目安は「税引前×(1−0.20315)」で計算できる。

ここでは都市部を中心に展開する中核〜大手金融機関を対象とし、地方銀行や信用金庫などは対象外とする。また、2026年2月23日時点で一次情報(各行公式ページ)にて金利・条件を確認できたもののみ掲載している。金利・条件は変更される場合があるため、最新情報は各金融機関の公式サイトで確認してほしい。

| 順位 | 金融機関名 | 区分 | 金利 (税引前) | 預入期間 | 主な条件 |

|---|---|---|---|---|---|

| 1位 | 三井住友信託銀行 (運用50タイプ) | セット型 | 年10.00% | 3カ月 | 対象商品(投資信託またはファンドラップ等)合計が申込総額の50%以上 |

| 2位 | りそな銀行 (退職金コース) | セット型 | 年8.00% | 3カ月 | 投資信託・ファンドラップ+円定期の同時預入、総額1,000万円以上 |

| 3位 | みずほ銀行 | 条件付 | 年2.0% (最大年2.2%) | 3カ月 | 退職金受取後3年以内、積立投信契約(月1万円以上)で+0.2% |

| 4位 | 三井住友信託銀行 (定期預金コース) | 定期単独 | 年2.00% | 3カ月 | 新たな資金、退職金特別プランは500万円以上 |

| 5位 | きらぼし銀行 | 定期単独 | 年1.3% | 6カ月 | 退職金受取後3年以内、300万円以上 |

※上表の税引後年率の目安:1位 年7.968%、2位 年6.374%、3位 年1.593%(最大年1.753%)、4位 年1.593%、5位 年1.035%。いずれも国税庁「No.2230 源泉分離課税制度」に基づく源泉分離課税20.315%での機械計算の目安であり、実際の受取利息は日割計算・端数処理などで異なる場合がある。

年利10%や年利8%などの高金利プランの大半は、「投資信託」や「ファンドラップ」などのリスク商品と同時に申し込むことが条件となっている。高い利息を受け取れる反面、セットで購入する商品の値下がりリスクや手数料が発生する点を必ず理解しておこう。投資信託・ファンドラップは預金ではなく、預金保険の対象外である。

なお、三菱UFJ信託銀行も退職者向けプランを提供しているが、本記事の検証時点(2026年2月23日時点)で一次情報(公式ページ・公式PDF等)にて優遇金利・条件の詳細を確認できなかったため、本ランキングの対象外としている。公式情報が確認でき次第、追記する予定だ。

三井住友信託銀行【年10.00%(運用50タイプ)/年2.00%(定期預金コース)】

三井住友信託銀行では、「投資運用コース」と「定期預金コース」の2種類の運用プランを提供している。

投資運用コース

投資運用コースは、資産を上手に育てたい方向けのコースだ。

対象商品(投資信託またはファンドラップ等)とスーパー定期を同時に申し込むことで、定期預金に特別金利が適用される。三井住友信託銀行「退職金特別プラン(投資運用コース)」によると、利率適用期間は2025年10月1日〜2026年3月31日である。

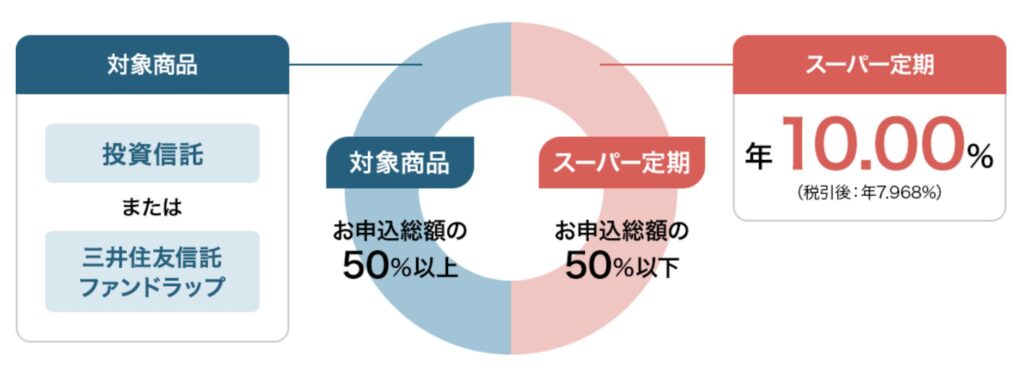

投資家のリスク許容度によって、さらに2つのコースに分かれており、「運用50タイプ」「運用20タイプ」から選ぶことができる。

運用50タイプ

将来に向けてのお金の寿命をのばすなら、運用50タイプがおすすめ

運用50タイプでは、対象商品の合計が申込総額の50%以上、円定期預金が申込総額の50%以下という条件のもと、スーパー定期(3カ月)に年10.00%(税引後 年7.968%)の特別金利が適用される。

出典:三井住友信託銀行「運用50タイプ」

| ご退職予定者向け 特別プラン | 退職金 特別プラン | |

|---|---|---|

| 資金原資 | 資金原資を問わず、定期預金の満期資金なども可 | |

| スーパー定期 (3カ月) | 年10.00%(税引後 年7.968%) | |

| お申込金額 | 総額100万円以上 | 総額500万円以上 |

| 対象商品の 申込最低金額 | 50万円以上 | 250万円以上 |

| ご利用回数 | 1回限り (同時受付に限りコース併用可) | 制限なし、 何度でも利用可 |

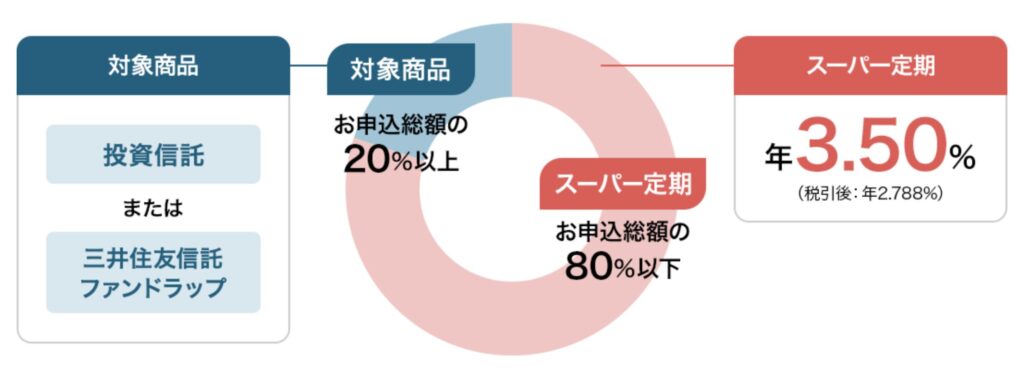

運用20タイプ

まずは資金の一部でお金の寿命をのばすなら、運用20タイプがおすすめ

運用20タイプでは、対象商品の比率が低めに設定されており、スーパー定期(3カ月)に年3.50%(税引後 年2.788%)の特別金利が適用される。

| ご退職予定者向け 特別プラン | 退職金 特別プラン | |

|---|---|---|

| 資金原資 | 資金原資を問わず、定期預金の満期資金なども可 | |

| スーパー定期 (3カ月) | 年3.50%(税引後 年2.788%) | |

| お申込金額 | 総額100万円以上 | 総額500万円以上 |

| 対象商品の 申込最低金額 | 20万円以上 | 100万円以上 |

| ご利用回数 | 1回限り (同時受付に限りコース併用可) | 制限なし、 何度でも利用可 |

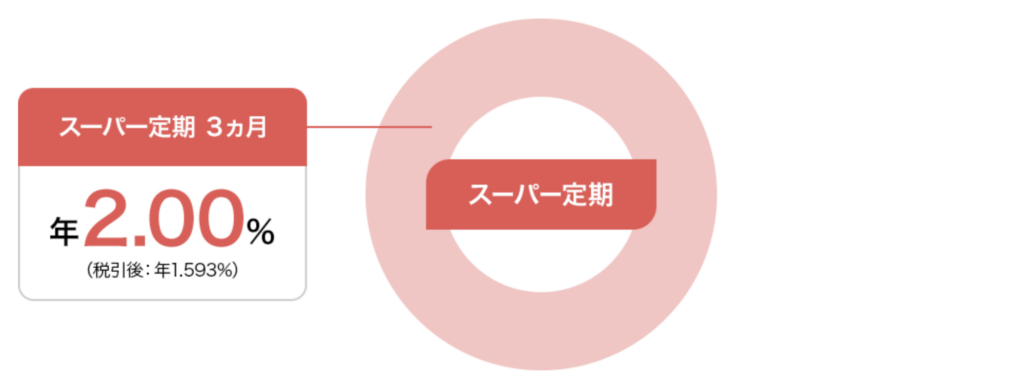

定期預金コース

資産運用をじっくりと考えたい方向けのコースだ。

スーパー定期に預入することで、1回限り特別金利が適用される。三井住友信託銀行「退職金特別プラン(定期預金コース)」によると、利率適用期間は2025年10月1日〜2026年3月31日で、対象は退職金等の「新たなご資金」となる。

| ご退職予定者向け 特別プラン | 退職金 特別プラン | |

|---|---|---|

| 資金原資 | 新たなご資金 | |

| スーパー定期 (3カ月) | 年2.00%(税引後 年1.593%) | |

| 申込金額 | 1契約100万円以上 (上限なし) | 1契約500万円以上 (上限なし) |

| ご利用回数 | 1回限り (同時受付に限りコース併用可) | ご退職の基準日から3年以内1回限り |

退職の1年前から退職後3年以内の方限定のプランとなっていて、「退職予定者向け特別プラン」か「退職金特別プラン」かによって、適用条件が異なるため事前にしっかりとチェックしておこう。

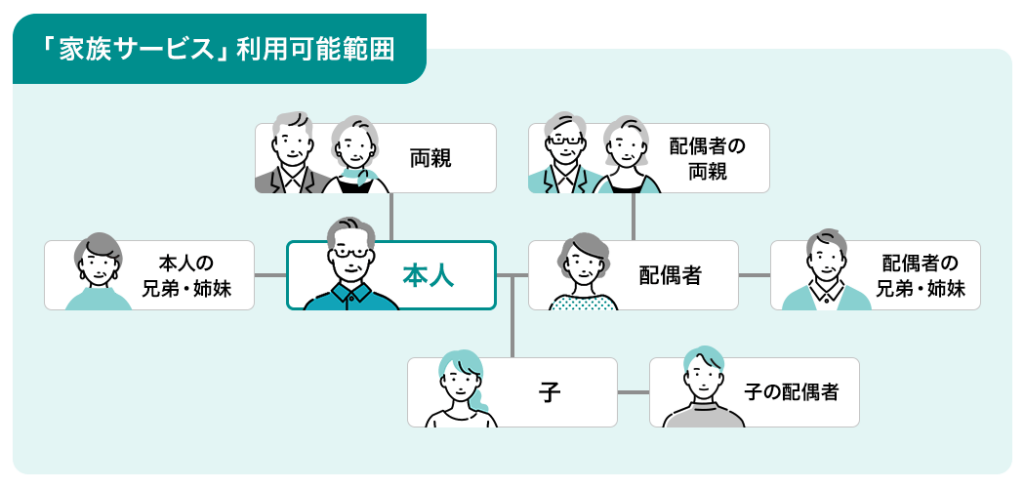

また、三井住友信託銀行の退職金特別プランは、対象者のご家族も利用することができる。

三井住友信託銀行は、退職金の運用以外にも、NISAや保険、相続対策など、幅広く相談できるので、この機会に相談してみよう。

りそな銀行【年8.00%】

りそな銀行「退職金コース(りそなの資金運用プラン)」は、退職金を受け取った個人の方向けの店頭限定の特別プランだ。投資信託または「りそなファンドラップ」と、円定期預金を同時に申し込むことで、当初3カ月間、円定期預金に特別金利が適用されるしくみになっている。

| 総額500万円以上 1,000万円未満 | 総額1,000万円以上 | |

|---|---|---|

| 資金原資 | 退職金+新規お預入資金 | |

| 円定期 (3カ月) | 年4.00%(税引後 年3.187%) | 年8.00%(税引後 年6.374%) |

| お申込金額 | 総額500万円以上 | 総額1,000万円以上 |

| 対象商品の 申込最低金額 | 250万円以上 | 500万円以上 |

| お申し込み | 店頭のみ | |

定期預金の金利は、預入金額によって変わり、

- 500万円以上1,000万円未満の場合:年4.00%(税引後 年3.187%)

- 1,000万円以上の場合:年8.00%(税引後 年6.374%)

と、高い水準の金利が適用される。なお、特別金利は当初3カ月のみで、満期後は満期時点の円定期3カ月ものの店頭金利が適用される。

退職金という大切な資産を、「元本を守る部分」と「増やすことを狙う部分」に分けて運用したい方に適したプランといえる。

みずほ銀行【年2.2%】

みずほ銀行「退職金特別金利円定期預金」では、退職金を受け取った方を対象に、円定期預金(3カ月)が最大年2.2%(税引後 年1.753%)になるプランを提供している。

| 対象者 | 直近3年以内に退職金を受け取られている方 |

|---|---|

| 資金原資 | 直近3カ月以内にみずほ銀行に入金いただいた退職金 |

| 金利 | 年率 2.0%(3カ月もの) |

| 特典 | 条件達成で上記に加え + 0.2% |

| 預入金額 | 1,000万円以上(上限:退職金として受け取られた金額) |

本プランでは、直近3年以内に退職金を受け取った方を対象に、直近3カ月以内にみずほ銀行に入金した退職金を原資として、円定期預金(3カ月)の金利が年率2.0%になる。預入金額は1,000万円以上で、上限は退職金として受け取った金額までだ。

また、みずほ銀行で毎月1万円以上投資信託の積立を契約しているとさらに0.2%が上乗せされ、最大年率2.2%(税引後 年1.753%)の金利が適用される。

なお、満期前に解約すると優遇金利が適用されず、期日前解約利率に切り替わる旨が明記されているため注意が必要だ。

きらぼし銀行【年1.3%】

きらぼし銀行「退職金特別金利定期預金『セカンドライフ応援団』」では、退職金受け取り3年以内の個人顧客を対象に、年1.3%(税引後 年1.035%)の6カ月定期預金プランを提供している。

| 対象者 | 預入日現在、退職金受取後3年以内の個人の方 当行に普通預金口座をお持ちいただいている方 資産状況等のアンケートにご回答いただける方 |

|---|---|

| 円定期預金 (6カ月) | 1.3%(税引後 年1.035%) |

| 預入金額 | 300万円以上1億円以下 |

定期預金のみの運用プランとしては預入期間が長く、じっくりと老後の運用方法を検討したいという方に適しているだろう。初回満期まで特別金利が適用され、満期後は同期間(6カ月)の店頭表示金利で自動継続となる。自動継続を停止した場合、満期日以後は普通預金利率での計算となる。

退職金のこと、

誰に相談する?

簡単な質問に回答するだけ!

あなたに合った退職金運用のプロを

紹介します

\ 簡単60秒!相談料は無料 /

銀行で始める退職金運用のメリット

退職金運用に銀行を活用するメリットにはどのようなものがあるだろうか。

順番に確認していこう。

預金保険制度の範囲で元本が保護される

証券会社と異なり、銀行では定期預金による退職金の運用が可能だ。

円建ての定期預金は価格変動リスクが小さい一方、金融機関が破綻した場合のリスクがゼロではない。日本では預金保険制度により、金融庁「預金保険制度」によると、決済用預金(当座預金や利息の付かない普通預金等)は全額が保護され、一般預金等(定期預金や利息の付く普通預金等)は預金者1人当たり1金融機関ごとに合算して元本1,000万円までと破綻日までの利息等が保護される。それを超える部分は、破綻金融機関の残余財産の状況に応じて支払われるが、一部支払われない可能性もある。

退職金が1金融機関あたり1,000万円を大きく超える場合は、「預金保険の保護範囲」を意識して預け先を分散するなど、資金管理の設計が重要だ。

なお、投資信託やファンドラップは預金ではなく、預金保険制度の対象外である点にも注意しよう。

利回りの見通しが立ちやすい

運用期間や金利が預入時点で決まっているため、どのくらい利益を得られるかの計算ができるのがメリットだ。

受け取ったお金をまずは安全な場所に置いておきたいという人にとって、銀行での退職金運用は魅力的な選択肢となるだろう。

短期間の資金の置き場に適している

銀行で取り扱っている退職金専用定期預金プランは、3カ月〜6カ月程度の短い期間のみ高い金利が設定されるというタイプのものが多い。

長い期間の運用には適していないが、数カ月程度の短い運用を検討している人に適しているだろう。

退職してから本格的に運用を始めるにあたって、まずは定期預金にお金を預けながらしっかりと投資の勉強を行う、といった使い方も可能だ。

担当者に相談しやすい

銀行で資産運用を行うと、担当者や窓口にすぐに疑問点や不明点を相談しやすいというメリットがある。

銀行は証券会社や信託銀行と比べて店舗が多いため、自宅や勤務先近くからもアクセスしやすいという人は多いだろう。

すでによく利用する銀行がある方は、そのままその銀行で運用を行えば、新しく口座開設手続きなどを行う手間も省ける。

\ あなたの退職金相談相手を診断 /

銀行で始める退職金運用のデメリット

銀行で始める退職金の運用にはメリットだけでなくデメリットもある。

以下の3つのポイントは、特に注意しておこう。

高金利が適用されるのは短期間のみ

銀行で退職金プランを利用する場合、多くの場合高い金利が適用されるのは3カ月〜6カ月程度の初回満期までのみとなる。

多くの退職金向け定期預金では、満期後は同期間で自動継続し、継続後は店頭表示金利(定期預金の所定金利)に戻るのが一般的だ。たとえば、りそな銀行「退職金コース」では特別金利は当初3カ月のみで、以後は満期時点の円定期3カ月ものの店頭金利に切り替わる。きらぼし銀行「セカンドライフ応援団」でも、継続後は店頭表示金利で自動継続となり、自動継続を停止した場合には満期日以後は普通預金利率で計算される。

また、満期前に解約すると優遇金利が適用されず、期日前解約利率に切り替わる旨が明記されている商品もある(みずほ銀行「退職金特別金利円定期預金」等)。

高い金利に釣られて定期預金を申し込んだが、思ったほど利息を得られなかった、と後悔しないように、あらかじめ預入期間や適用金利、満期後の金利をチェックしておくようにしよう。

金融商品とのセットプランが多い

近年、銀行や信託銀行などで提供される退職金プランのほとんどは、投資信託などの金融商品と円定期預金がセットになっている。

特に、年8%や年10%といった高い金利がつくケースでは、預入資産の半分以上を元本が変動する商品として運用しなければいけないといった条件がつくことが多い。たとえば、三井住友信託銀行「退職金特別プラン(運用50タイプ)」では、対象商品合計が申込総額の50%以上という条件が設定されている。

投資信託やファンドラップは元本割れの可能性があり、手数料等が発生する商品だ。また、預金保険の対象外でもある。元本確保型の商品で運用したいという方や、投資信託や株式などリスク商品は証券会社など別の金融機関で運用したいと考えている方は注意が必要だ。

満期後に新たな運用の営業をかけられる

先述の通り、退職金プランとして提供される円定期預金は満期までの期間が短く設定されているため、次の運用までのつなぎとして預ける人が多い。

株式や投資信託での運用を検討する間、定期預金で少しでもお得に運用したいという人向けの運用商品となっている。

ただし、満期が到来するタイミングでは、取引先の金融機関から満期後の運用提案をかけられやすい。

銀行や信託銀行などは、証券会社に比べて取り扱っている運用商品が限られるというデメリットがあるため、リスク商品での運用を検討している方は注意しよう。

\ あなたの条件に合うプロを診断 /

銀行は「一時的な保管場所」。本格的な退職金運用はどこに相談すべきか?

銀行の特別金利は非常に魅力的だが、適用期間は「最初の3カ月のみ」などごく短期間だ。そのため、銀行はあくまで「退職金を受け取った直後の、一時的な資金の安全な置き場」として活用するのが賢明といえる。では、満期を迎えた後や、中長期的な視点でお金を育てていくためには、どこに相談すべきだろうか。

銀行以外にも老後の資金運用について相談できる先はいくつかある。

自分の運用ニーズや考え方に応じて、適した相談先を選んでみよう。

銀行以外の退職金運用の選択肢

銀行以外の退職金運用の選択肢には、以下のようなものがある。

- 証券会社

- FP

- IFA

証券会社では、株式や投資信託、債券などさまざまな金融商品を取り扱っている。

投資目的やリスク許容度に応じて幅広い選択肢の中から投資先を選べるため、運用初心者からベテランまで利用しやすい。

ただし、証券会社の営業担当者の場合、会社の営業方針や販売ノルマに提案内容が左右されやすいというデメリットがある点には注意が必要だ。

FP(ファイナンシャルプランナー)は、家計の相談から住宅ローン、保険などさまざまなお金の悩みに対応する専門家だ。

資産運用についても、基礎知識から各種商品のリスク・特徴など幅広い知識を提供してくれる。

しかし、金融商品仲介業者として登録されていないFPの場合、具体的な商品提案はできないため、踏み込んだアドバイスを求めている方にとっては物足りなく感じる可能性がある。

IFA(独立系ファイナンシャルアドバイザー)は、特定の金融機関に所属せずに、資産運用についてのアドバイスや金融商品の提案・仲介を行う専門家だ。

すべてのIFAは金融商品仲介業者としての登録を受けているため、個別商品の提案や商品購入のサポートまで手厚くフォローしてくれるというメリットがある。

退職金運用の相談先はIFAがおすすめ

数ある相談先の中でも、特におすすめなのがIFAだ。

特定の金融機関に所属していないため、会社の営業方針や販売ノルマなどに左右されず、顧客目線での提案を行えるというメリットがある。

また、会社都合の転勤なども原則として発生しないため、長期的に信頼関係を築きながら運用を任せられるのも魅力的だ。

IFAの多くは金融機関出身者であるため、豊富な知識や経験に基づく質の高いアドバイスが期待できるのもメリットと言えるだろう。

どのように運用を行えば良いか迷っている方は、一度IFAへの相談を検討してみてほしい。

「退職金ナビ」のメリットと活用法

IFAに依頼する際は、自分に合ったアドバイザー選びが重要となる。

しかし、自分に適したアドバイザーをどのように選べば良いかわからないという人もいるだろう。

そのような方は、「退職金ナビ」を活用して、自分と相性の良いIFAを探してみてはいかがだろうか。

「退職金ナビ」は、住んでいる地域や金融資産など簡単な項目を入力するだけで、あなたに適したアドバイザーが自動的に検索されるマッチングサービスだ。

検索されたアドバイザー候補の中から、経歴や保有資格などプロフィールをチェックした上で、相談を依頼するアドバイザーを自分で選択できる。

納得の上でマッチングできるため、ミスマッチが起こりにくいのがメリットだ。

プロの視点から退職金運用についてアドバイスが欲しいという方は、ぜひ「退職金ナビ」を利用してみよう。

\ あなたの条件に合うプロを診断 /

銀行での退職金運用を検討するならIFAも選択肢に入れてみよう

銀行で退職金を運用する際には、退職金専用の定期預金プランなどを利用できる場合がある。預金保険制度の範囲で元本が保護されつつ、一般的な定期預金よりも高い金利で運用できる点が大きな魅力だ。

ただし、金利が高めに設定されているプランの多くは、投資信託やファンドラップなどの金融商品とセットで申し込むことが条件になっているケースが少なくない。投資信託やファンドラップは元本割れの可能性があり、預金保険の対象外でもあるため、利用を検討する際は適用条件や注意点を必ず確認しておきたい。

もし、老後の資産をどのように管理・運用すればよいか判断に迷う場合は、IFA(独立系ファイナンシャルアドバイザー)に相談してみるのもおすすめだ。

IFAは中立的な立場からアドバイスを行うため、自分の投資目的やライフスタイルに合わせた運用プランを提案してくれる。さらに、商品の選定やポートフォリオの見直しなど、長期的なサポートも受けられる点が心強い。

資産運用の相談を検討している人は、「退職金ナビ」を活用して、自分に合ったアドバイザーを探してみてはいかがだろうか。

\ あなたの退職金を任せられるプロがいる /

銀行での退職金運用のおすすめに関するQ&A

\ あなたの退職金を任せられるプロがいる /

出典一覧

- 三井住友信託銀行「退職金特別プラン・ご退職予定者向け特別プラン(投資運用コース)」

- 三井住友信託銀行「退職金特別プラン・ご退職予定者向け特別プラン(定期預金コース)」

- りそな銀行「退職金コース(りそなの資金運用プラン)」

- みずほ銀行「退職金特別金利円定期預金」

- きらぼし銀行「退職金特別金利定期預金『セカンドライフ応援団』」

- 日本銀行「預金種類別店頭表示金利の平均年利率(月次)」(最終更新:2026年2月18日)

- 総務省統計局「消費者物価指数(CPI)全国(2026年1月分)」(2026年2月20日公表)

- 国税庁「No.2230 源泉分離課税制度」(2025年4月1日更新)

- 金融庁「預金保険制度」